収入金課税について

電気供給業を行う法人の事業税の課税標準は、収入金額とされています。

このため、再生可能エネルギー(太陽光、風力、水力、地熱、バイオマス)の固定価格買取制度の実施などにより電気供給業を開始した場合は、電気の供給を開始した事業年度から電気供給業に該当し、法人事業税は、各事業年度の収入金額を課税標準とした収入割により申告していただくこととなります。

なお、現に電気を供給しているという実態があれば、電気事業法に基づく許可等を要する事業であるか否かを問いません。

課税標準となる収入金額の算定

収入金額(課税標準)=収入すべき金額の総額ー控除すべき金額

課税標準となる収入金額とは・・・

原則として、電気事業会計規則による収入(電気事業会計規則の適用がない場合は、これに準ずる方法により計算した収入)となります。主な収入は次のものとなりますが、具体的には収入すべき金額の総額から控除すべき金額を差し引いて算出します。

〈主な収入〉

・各種電灯料収入 ・配線貸付料

・各種電力料収入 ・諸機器貸付料及び受託運転収入

(新エネルギー等電気相当量を含む) ・諸工料

・遅収加算料金 ・水力又はかんがい用水販売代等の供給雑益に係る収入

・せん用料金 ・設備貸付料収入

・電球引換料 ・事業税相当分の加算料金等

収入すべき金額の総額とは・・・

各事業年度において収入することが確定した金額で、その事業年度の収入として経理されるべきその事業年度に対応する収入をいいます。

控除すべき金額とは・・・

・国または地方団体から受けるべき補助金 ・電気供給業を行う他の法人から電気の供給を受けて電気を供給する場合に

・固定資産の売却による収入金額 供給を受けた電気の料金として支払うべき金額に相当する収入金額

・保険金 ・電気事業者による再生可能エネルギー電気の調達に関する特別措置法第36条

・有価証券の売却による収入金額 の賦課金

・不用品の売却による収入金額 ・特定規模需要に応ずる電気の託送供給に係る料金として支払うべき金額に

・受取利息及び受取配当金 相当する収入金額

・需要者等から収納する工事負担金等 ・損害賠償金、投資信託に係る収益分配金、株式手数料、社宅貸付料等

・託送供給に係る料金として支払うべき金額に相当する収入金額

(平成12年4月1日から令和2年3月31日までの間に開始する各事業年度に限り適用)

・対象特定実用発電用原子炉設置者が使用済燃料再処理機構に対して支払う金銭として交付すべき金額に相当する金額

(平成28年10月1日から令和2年3月31日までの間に開始する各事業年度に限り適用)

・廃炉実施認定事業者の収入金額のうち、小売り電気事業者または一般送配電事業者から交付を受ける廃炉積立金として積み立てる金額に相当する収入金額

(平成29年4月1日から令和4年3月31日までの間に開始する各事業年度に限り適用)

・卸電力取引所を介して自らが供給を行った電気の供給を受けて当該電気の供給を行う場合において、供給を受けた電気の料金として支払うべき金額に相当する収入金額

(平成30年4月1日から令和3年3月31日までの間に開始する各事業年度に限り適用)

・一般送配電事業者が発電事業者に交付する原子力損害の賠償に要する金銭に相当する金額及び原子力発電工作物の廃止に要する金銭に相当する収入金額

(令和2年4月1日から令和7年3月31日までの間に開始する各事業年度に限り適用)

税率

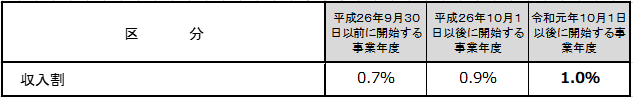

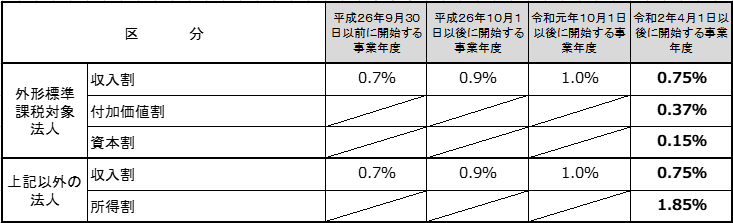

◆第2号事業:電気供給業(発電事業・小売電気事業を除く)、ガス供給業、保険業

◆第3号事業:発電事業・小売電気事業 ※令和4年4月1日以後に終了する事業年度~特定卸供給事業適用

●特別法人事業税 ※令和元年10月1日以後に開始する事業年度より適用

.png)

※基準法人収入割額とは、標準税率により計算した法人事業税の収入割額のことです。

●地方法人特別税 ※平成20年10月1日から令和元年9月30日の間に開始する事業年度において適用

.png)

※令和2年度税制改正に伴う電気供給業に係る課税方式等見直しの詳細については、こちらをご覧ください。

電気供給業と電気供給業以外の事業を併せて行う場合

原則

(1)電気供給業(収入金課税事業)と(2)その他の事業(所得等課税事業)の各事業部門ごとに区分計算して、それぞれの課税標準及び税額を算定し、それらの税額の合計額((1) +(2))を申告納付してください。

※両事業部門に共通する収入金額または経費がある場合は、これらの共通収入金額又は共通経費を両事業部門の売上金額など最も妥当と認められる基準によって按分した額により算定してください。

例外

従たる事業が主たる事業に比して社会通念上独立した部門と認められない程度の軽微なものであり、主たる事業の附帯事業として行われていると認められる場合は、従たる事業を主たる事業のうちに含めて主たる事業に対する課税方式によって課税標準額、税額を算定することができます。

※「軽微なもの」の判定は、事業の実態に即して行うべきものですが、一般に当該事業の売上金額が主たる事業の売上金額の一割程度以下であり、かつ、事業の経営規模の比較において他の同種類の事業と権衡を失しないものとされています。

※「附帯事業」とは、主たる事業の有する性格等によって必然的にそれに関連して考えられる事業をいいますが、これ以外に主たる事業の目的を遂行するため、又は顧客の便宜に資する等の理由によって当該事業に伴って行われる事業も含めます。

申告書に添付する書類

電気供給業を行う法人については、所得等課税事業のみを行う一般的な法人が申告書に添付する書類と併せて、下記の書類を添付してください。

●収入金額に関する計算書(第6号様式別表6)

●所得金額に関する計算書(第6号様式別表5)

●欠損金額等及び災害損失金の控除明細書(第6号様式別表9)

●貸借対照表及び損益計算書

●所得の金額の計算に関する明細書(法人税法施行規則様式別表4)の写し

●雑益・雑損失等の内訳書

●その他 収入金額算定の基礎資料等

※電気供給業とその他の事業を併せて行う場合は、上記に加え、区分計算書の添付も必要です。

●参考様式(電気供給業区分計算書)

※第6号様式別表5、第6号様式別表9においては、法第72条の2第1項の各号に掲げる事業毎に提出が必要です。

電気供給業にかかる法人事業税の計算については手引きをご参照ください。

●計算の手引き(電気供給業)

中間(予定)申告について

法人事業税収入割を申告する法人で、事業年度が6月を超える場合には、法人事業税については必ず中間(予定)申告納付する必要があります。

問い合わせ先

詳しいことにつきましては、所管の県税事務所までお問い合わせください。

奈良県税事務所:0742-20-4535

中南和県税事務所:0744-48-3003